Parliamo di…

Rapporto Annuale INPS 2023!

Nuova uscita del format ‘Parliamo di…‘, a cura di CNA Pensionati e Patronato Epasa-Itaco.

Pensato per rendere più fruibile ed immediata la consultazione delle principali pubblicazioni politico-istituzionali nel Paese, questa volta verranno approfondite alcune tematiche di particolare interesse per i nostri associati riguardo al Rapporto Annuale curato dall’INPS.

Il commento di Antonio Licchetta, Responsabile Nazionale CNA Politiche Sociali e Previdenza.

“La presentazione del Rapporto annuale del maggior Istituto nazionale di previdenza in Europa (e quindi nel mondo, visto l’avanzato sistema di sicurezza sociale europeo rispetto alle altre economie occidentali), fornisce sempre un’interessante fotografia delle dinamiche in atto nel Paese, anche a causa dell’enorme mole di dati in suo possesso, frutto delle numerose e sempre crescenti attività da esso gestite…“

Che cos’è il Rapporto Annuale INPS?

Il XXII Rapporto annuale dell’INPS è una fonte inestimabile di dati ed informazioni sul funzionamento delle politiche sociali in Italia. Il Rapporto, come ormai da consuetudine, permette di effettuare analisi ed osservazioni compiute sul sistema pensionistico, sul mercato del lavoro e in generale sul regime di welfare del Paese, anche attraverso la valutazione degli effetti delle policy di più recente introduzione.

In questo Rapporto è di particolare interesse l’analisi e lo studio riguardo l’impatto dell’inflazione sul reddito da pensione e le differenze sulla speranza di vita tra le varie tipologie di pensionati.

I pensionati oggi

***

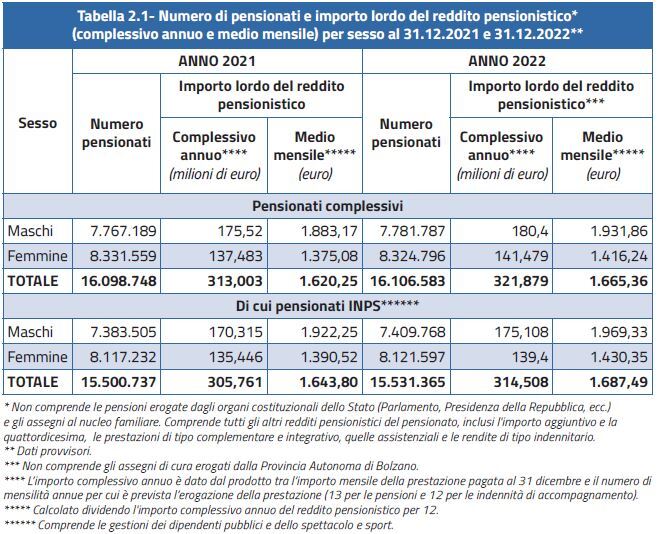

Alla fine del 2022, i pensionati in Italia erano 16,1 milioni, un numero di poco superiore a quello del 2021, di cui 7,8 milioni uomini e 8,3 milioni donne. L’importo complessivamente erogato è stato pari a 322 miliardi di euro. Le donne, nonostante rappresentino il 52% dei pensionati, sono titolari di solo il 44% dell’importo totale.

Il 96% dei pensionati percepisce una pensione INPS, con un reddito lordo mensile medio pari a 1.687 euro; quello degli uomini è pari a 1.969 euro, risultando il 38% più alto di quello delle donne. Il restante 4% dei pensionati è titolare di rendite INAIL o pensioni gestite da altri Enti.

L’età media al pensionamento è cresciuta negli ultimi dieci anni. Quella degli uomini è passata da 62 del 2012 a 64,2 nel 2022, mentre quella delle donne da 61,3 a 64,7.

***

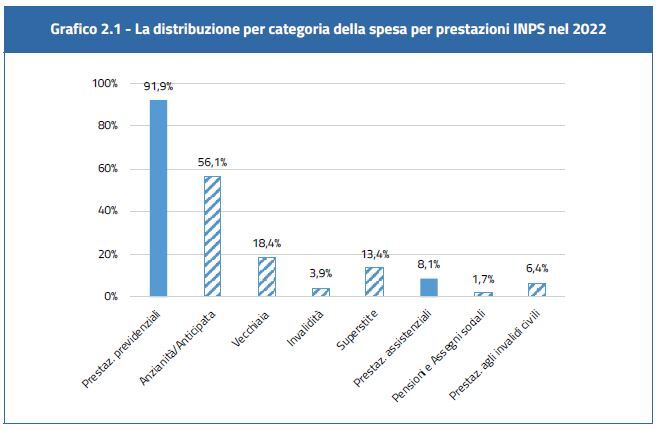

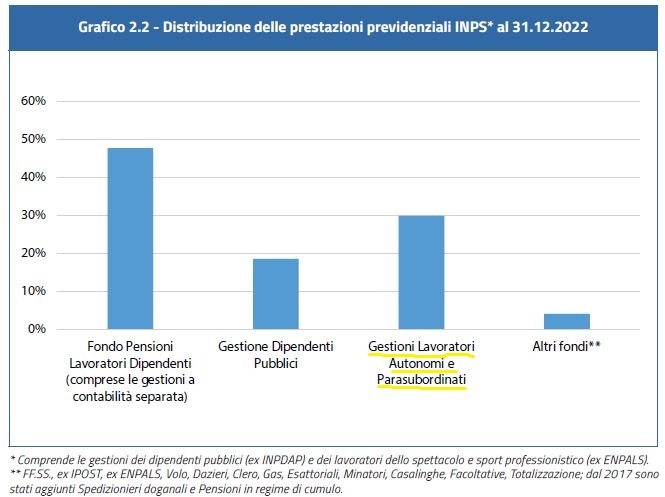

Nel 2022, le prestazioni di tipo previdenziale erogate dall’INPS sono per il 48% a carico del Fondo Pensioni Lavoratori Dipendenti, con un importo lordo medio mensile pari a 1.238 euro. Il 30% è a carico della Gestione Lavoratori Autonomi e Parasubordinati (importo medio pari a 826 euro) e il 19% è a carico della Gestione Lavoratori Pubblici (importo medio 2.019 euro).

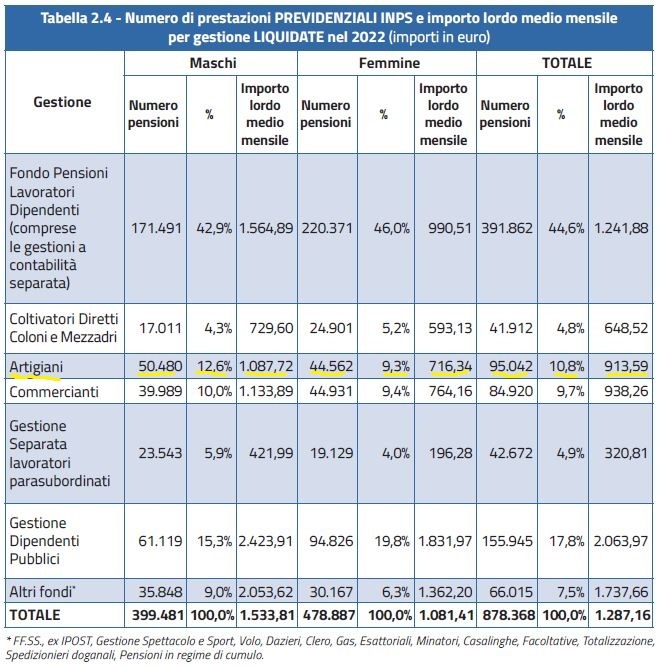

Le prestazioni liquidate dall’INPS nell’anno, ovvero il flusso di nuovi beneficiari di trattamento pensionistico, sono pari a circa 1,5 milioni di cui il 58,3% prestazioni previdenziali e il 41,7% assistenziali con importi medi rispettivamente pari a 1.287 e 474 euro mensili.

Di questo 1,5 milioni di prestazioni, inoltre, il 20,5% proviene dalla Gestione di Artigiani e Commercianti con importi più bassi della media, inferiori ai 1.000 euro.

***

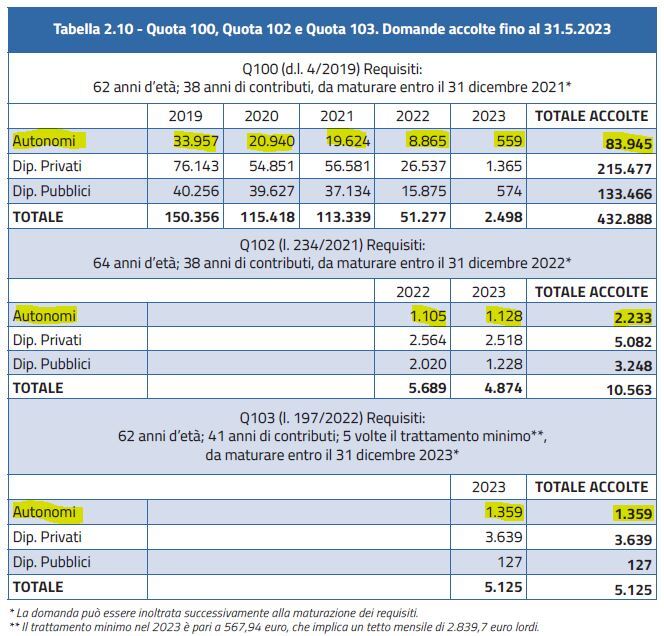

Focus sull’impatto del meccanismo di flessibilità in uscita delle cd. “Quote”

La scure dell’inflazione sul potere d’acquisto delle pensioni

Nel Rapporto, al capitolo “2.3 Il potere d’acquisto dei pensionati tra perequazione automatica e inflazione crescente (2018-2022)”, è presente un’analisi che mira a dimostrare come la brusca crescita dell’inflazione, con il conseguente aumento dei prezzi, non abbia colpito in maniera omogenea il potere d’acquisto delle famiglie, ma anzi ha prodotto effetti sproporzionati proprio a discapito dei nuclei composti da pensionati.

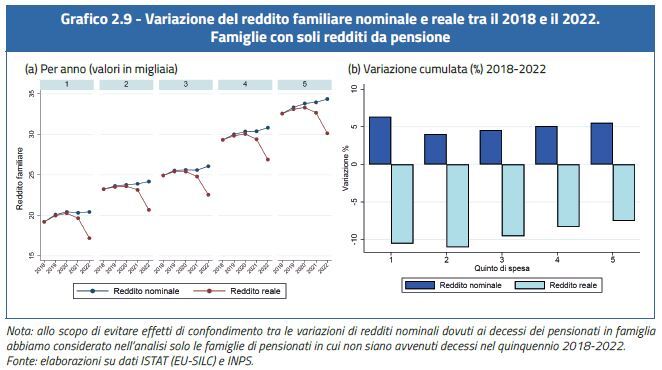

Tramite il grafico è possibile vedere come nel periodo 2018-2022, il reddito nominale per le famiglie di pensionati è aumentato in media del 5,1%, grazie anche ai provvedimenti presi per tentare di sterilizzare l’impatto dell’inflazione.

I primi beneficiari di queste misure sono state le famiglie con pensioni più basse concentrate prevalentemente, ma non esclusivamente, nel primo quinto della distribuzione della spesa per consumi. Il reddito nominale di queste famiglie è cresciuto del 6,3%.

A causa però delle differenze nel paniere di spesa e quindi nel tasso di inflazione, il primo quinto perde circa il 10,6% del reddito reale mentre il quinto più ricco perde il 7,5%, a riprova che la popolazione anziana, ancorché beneficiaria della perequazione pensionistica all’inflazione, risulta molto esposta alle dinamiche dei prezzi al consumo.

Le famiglie di pensionati sembrerebbero dunque la parte della popolazione italiana che, non beneficiando degli incrementi di reddito dovuti ad una maggiore offerta di lavoro, subisce maggiormente le dinamiche inflattive (le perdite di salario reale delle famiglie con pensionati risultano in media oltre tre volte e mezzo maggiori rispetto alle famiglie con lavoratori, evidenza acuita nei due quinti più poveri, in cui le perdite di salario reale risultano più di dieci volte maggiori tra i pensionati rispetto ai lavoratori).

L’impatto delle diverse carriere lavorative sulla speranza di vita dei pensionati

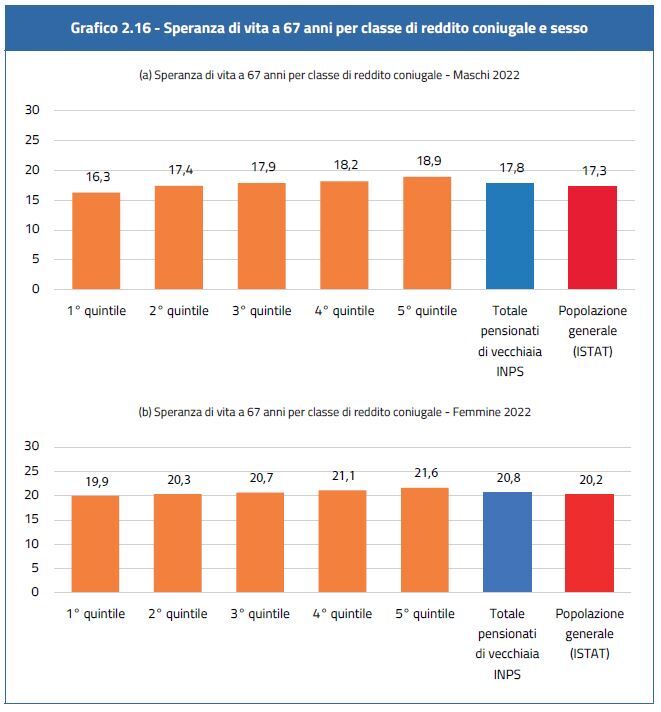

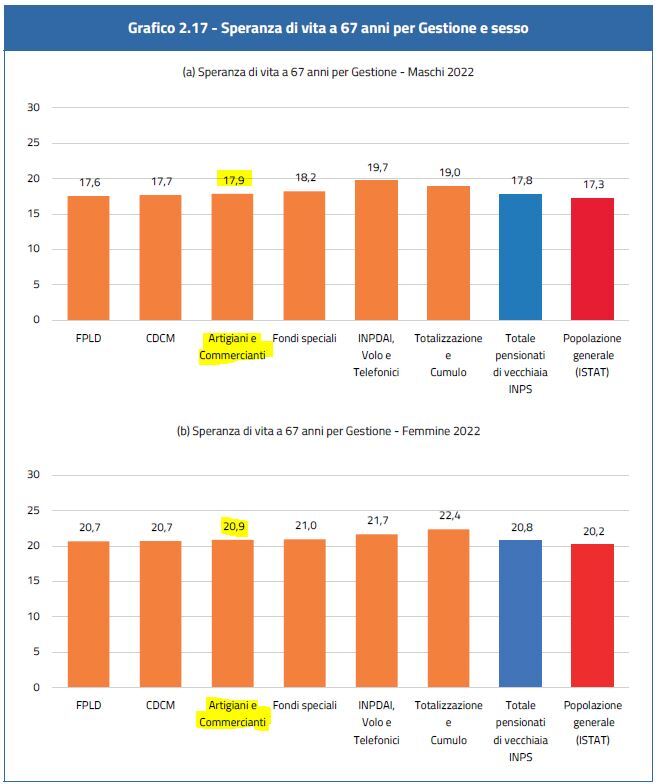

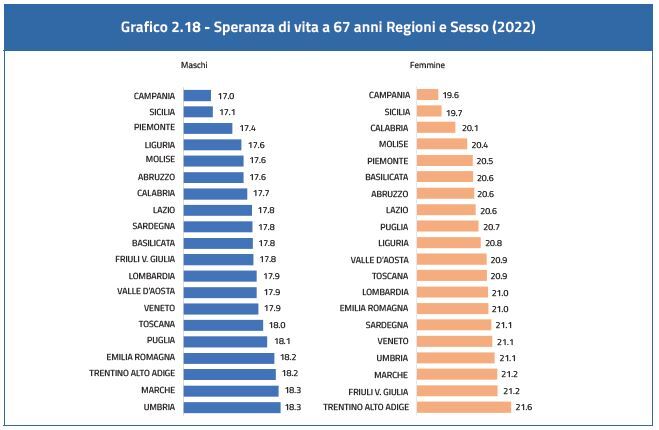

Nel Rapporto, al capitolo “2.5 Speranza di vita dei pensionati da lavoro: differenze per reddito, gestione previdenziale e regione di residenza”, uno studio mostra come la mortalità varia significativamente in funzione delle caratteristiche individuali e in particolare del reddito. L’esistenza di importanti differenze nella speranza di vita, inoltre, sono anche riconducibili alla gestione contributiva (perché riesce, in parte, a cogliere la tipologia di lavoro svolta ed il settore di riferimento) e alla regione di residenza.

***

***

Lo studio, in definitiva, sollecita l’attenzione sul fatto che i meno abbienti hanno una speranza di vita inferiore alla media e ciò rischia di determinare l’erogazione di una prestazione pensionistica diseguale, a tutto vantaggio dei più abbienti.

Leggi il commento di Antonio Licchetta

Rapporto annuale INPS. I numeri del welfare italiano

Leggi di più...

La presentazione del Rapporto annuale del maggior Istituto nazionale di previdenza in Europa (e quindi nel mondo, visto l’avanzato sistema di sicurezza sociale europeo rispetto alle altre economie occidentali), fornisce sempre un’interessante fotografia delle dinamiche in atto nel Paese, anche a causa dell’enorme mole di dati in suo possesso, frutto delle numerose e sempre crescenti attività da esso gestite.

Nel ventiduesimo rapporto dell’INPS, che peraltro coincide con il suo 125° anno di vita, oltre ad essere analizzate le tendenze degli assicurati e le dinamiche connesse al mondo del mercato del lavoro, vengono fornite approfondite analisi sul sistema pensionistico italiano e sulle variegate misure di supporto alle famiglie e alle imprese. Ne deriva un quadro interessante quanto complesso, anche a causa degli eventi di più recente affermazione (pandemia; tensioni geopolitiche; emergenza climatica, crisi demografica; ecc.), che inevitabilmente si riflettono sul nostro sistema di welfare e sulla sua complessiva tenuta.

Un primo dato interessante offerto dal Rapporto è relativo al tasso di attività, autonoma e dipendente, nel Paese. Nonostante gli sconvolgimenti prodotti dalla crisi pandemica, infatti, il Rapporto indica un notevole recupero occupazionale, con un tasso di attività (ad aprile 2023) pari al 66,4% e un tasso di occupazione pari al 61%. Tali percentuali rappresentano massimi storici in precedenza mai raggiunti, nemmeno prima della grande crisi finanziaria internazionale del 2008, quando si attestavano rispettivamente al 63,2% e al 58,8%.

In tale quadro, tuttavia, è bene considerare almeno due elementi. Il primo è relativo alla questione demografica: il miglioramento di tali indicatori sull’occupazione di autonomi e dipendenti è “facilitato” dalla negativa dinamica demografica del nostro Paese. La costante diminuzione della popolazione italiana, infatti, fa si che la costanza del numero di occupati produca una variazione comunque positiva del tasso occupazionale.

Inoltre, le attuali dinamiche demografiche hanno comportato un apporto crescente degli occupati over 64 anni, saliti a oltre 700.000 unità (raddoppiati rispetto a dieci anni fa), dando così un contributo alla crescita complessiva dell’occupazione.

L’altro elemento di interesse è relativo al mondo del lavoro autonomo. Il Rapporto INPS restituisce un numero di iscritti complessivamente costante, ma con una netta distinzione tra nati in Italia (in diminuzione) e nati all’estero (in aumento), e con inoltre gli autonomi iscritti presso la Gestione separata INPS in costante aumento.

Altrettanto interessanti appaiono le parti del Rapporto dedicate alle prestazioni istituzionali erogate dall’INPS, che più di altre risentono della straordinarietà degli eventi e delle dinamiche più recenti, emergenza sanitaria, energetica ed inflattiva su tutte.

Nel corso del 2022 l’Istituto ha erogato somme complessive, in prestazioni, pari a quasi 381 miliardi, con un aumento di quasi 21 miliardi rispetto al 2021 (359.843 mln).

Tra queste, le spese per il sostegno al reddito, che nel 2021 erano pari a 24,35 miliardi, riportano un aumento del 7%. Tale aumento deriva, in buona parte, non già dalla spesa per trattamenti di disoccupazione e integrazioni salariali, ma dai bonus da 200 e 150 euro erogati a lavoratori e pensionati dai decreti “aiuti” e “aiuti bis” del 2022 (più di 8 miliardi), previsti dal Governo per far fronte alle dinamiche inflazionistiche.

La spesa per l’inclusione sociale nel 2022 risulta pari a 33,8 miliardi, con un calo del 6,5% rispetto al 2021. Qui si evidenzia, ancora una volta, l’incidenza di eventi straordinari, emergenza sanitaria su tutti: il Reddito di emergenza, che nel 2021 ha pesato per oltre 2,2 miliardi, nell’anno 2022 non ha praticamente rappresentato voce di spesa. Allo stesso modo, le somme erogate per Reddito e pensione di cittadinanza, rispetto al 2021, sono diminuite del 9,40%.

Con 21,2 miliardi di importi complessivamente erogati, il capitolo famiglia registra nel 2022 una crescita di notevole impatto: + 79,6% rispetto al 2021, quando era pari a “soli” 11,8 miliardi. Appare quasi superfluo rilevare come tale incremento sia dovuto esclusivamente al debutto, nel nostro ordinamento, dell’Assegno unico universale, quale misura di sostegno alla genitorialità e di contrasto alla preoccupante dinamica legata alla denatalità.

***

Le pensioni completano il quadro relativo alle prestazioni istituzionali del XXII Rapporto INPS, con un totale di 283,3 miliardi di prestazioni erogate, in aumento del 3,8% rispetto all’anno precedente. L’aumento di spesa riguarda sia le pensioni erogate dalle gestioni private (+ 3,5%) sia, in maggior misura, da quelle dei pubblici dipendenti (+ 4,6%).

Sul tema pensioni tuttavia, è bene ricordare, incidono sia taluni eventi straordinari di recente affermazione (elevata inflazione, con conseguente spesa per le indicizzazioni dei trattamenti) sia, e soprattutto, dinamiche strutturali già da tempo in essere, legate in particolar modo alla denatalità, all’aumento dell’aspettativa di vita e all’invecchiamento della popolazione.

A questo proposito, e fermo restando che tali dinamiche riguardano in genere tutti i paesi occidentali, il Rapporto INPS fornisce un interessante quadro comparato con Germania, Francia e Spagna, anche con riferimento alla attività lavorativa autonoma.

In effetti, nonostante le differenze tra i sistemi pensionistici, tutti i paesi europei stanno incontrando crescenti difficoltà a fornire prestazioni adeguate a fronte di finanziamenti non sempre adeguati.

In generale, come in Italia, nei paesi europei le principali fonti di finanziamento dei trattamenti pensionistici sono i contributi previdenziali e i trasferimenti dello Stato. I contributi sociali sono versati dai datori di lavoro e/o dai dipendenti, mentre i finanziamenti statali provengono prevalentemente dalle entrate fiscali. Fonti minori di finanziamento sono i trasferimenti da altri schemi e i rendimenti su investimenti finanziari.

Per quanto riguarda la suddivisione della contribuzione previdenziale, nella maggior parte dei paesi essa è prevalentemente a carico dei datori di lavoro, i cui versamenti nel 2018 sono stati pari a quasi il 40% del finanziamento totale delle prestazioni “old-age” (ovvero l’insieme dei trattamenti percepiti dopo la cessazione dell’attività lavorativa per raggiungimento di età pensionabile o requisiti contributivi).

Del totale dei finanziamenti delle pensioni “old-age”, il 4,2% proveniva dalla contribuzione degli autonomi. Solo in Spagna (7,2%) e in Italia (9,6%) la percentuale era molto più elevata, per effetto della maggior diffusione del lavoro autonomo, anche se la relazione tra la quota dei loro contributi e la loro incidenza occupazionale non è particolarmente stretta.

Ma come funziona, anche in termini di obbligo contributivo, nei tre paesi europei sopra menzionati, con particolare riferimento ai lavoratori autonomi?

In Francia, come in Italia, gli artigiani, i commercianti e i lavoratori autonomi dell’industria sono inclusi nel regime generale, mentre le professioni regolamentate hanno regimi separati gestiti dalle professioni.

Per artigiani, commercianti e lavoratori dell’industria, l’aliquota base per la componente retributiva della pensione varia dal 17,75% sui redditi fino a 41.136 euro al 0,6% per la parte eccedente tale soglia (in Italia 24% per redditi fino al minimale, pari nel 2023 a € 17.504,00).

L’aliquota per la componente contributiva è del 7% sui redditi inferiori a 38.916 euro e dell’8% tra questo importo e 164.544 euro.

Per le libere professioni in Francia, l’aliquota base è dell’8,23% sui redditi fino a 41.136 euro, poi dell’1,87% sui redditi fino a 205.680 euro. Ci sono anche diversi regimi aggiuntivi con diverse aliquote per le libere professioni. Per i liberi professionisti non regolamentati (nel regime generale), si applica un contributo del 14% sui redditi compresi tra 41.136 e 164.544 euro. Le pensioni di invalidità sono finanziate da una contribuzione separata obbligatoria basata sull’attività e contributi fiscali.

In Germania, a differenza dei lavoratori dipendenti, gli autonomi non sono soggetti a un sistema di previdenza sociale obbligatoria generale. Ci sono disposizioni specifiche per alcune categorie, tra cui insegnanti, infermieri, artisti, artigiani e collaboratori. I liberi professionisti (medici, farmacisti, architetti, notai, avvocati, commercialisti, consulenti fiscali, veterinari, revisori dei conti, dentisti, e altri) hanno regimi specifici. Gli autonomi che non sono obbligatoriamente assicurati possono richiedere una copertura volontaria. Per gli autonomi con contribuzione previdenziale obbligatoria, l’aliquota è la stessa dei lavoratori dipendenti, con una base imponibile scelta tra il reddito “congruo” stabilito per legge e l’imponibile fiscale.

In Spagna, tutti i lavoratori autonomi sono obbligatoriamente iscritti al Sistema di previdenza sociale dei lavoratori autonomi, con la contribuzione interamente a carico del lavoratore, proprio come in Italia.

***

In sintesi, l’analisi comparativa parte dalla sfida dell’invecchiamento della popolazione, un fenomeno diffuso tra tutti i paesi avanzati, soprattutto nell’Unione Europea. Le conseguenze sulla sostenibilità dei sistemi pensionistici sollevano questioni critiche che interessano tutti i paesi membri, sebbene con differenti impatti.

Un aspetto rilevante riguarda la quota significativa della spesa previdenziale finanziata attraverso la fiscalità generale, superiore al 25%, segno di un sistema che non può essere sostenuto esclusivamente dalle contribuzioni previdenziali. Peraltro, tutti i sistemi europei utilizzano il metodo “a ripartizione”, sebbene con variazioni significative, il quale è fortemente influenzato dalla disparità tra coloro che contribuiscono attivamente e coloro che ricevono pensioni

Alla luce di queste criticità comuni, l’auspicio è che l’Europa possa individuare politiche comuni dirette a garantire il benessere e la qualità della vita della popolazione anziana.

Focus - Il finanziamento delle pensioni IVS: Italia, Francia, Germania e Spagna a confronto

Clicca qui per leggere il focus sul capitolo 2.6 del Rapporto